苏富比纽约拍卖行。图片:来自Michael Nagle/GettyImages

苏富比拍卖行今晨公布了今年一季度季报。报告结果远超分析师此前的预期,较去年同期相比,在其商业周期普遍处于淡季的情况下实现了提升。

根据苏富比报告显示,一季度净亏损为1130万美元,如换算到每股,相当于股价下跌21美分。较2016年一季度亏损2590万美元、每股损失41美分的情况来看,损失额显著收窄。收益也由去年的1.065亿美元增至1.875亿元。私人洽购方面本季内则实现了41个百分点的增长。根据一份声明显示,这些现象被认为是市场走强和苏富比内部“自发性未来发展核心战略”共同作用下的结果。

基于纽约重点拍卖场次集中于每年5月(二季度)和11月(四季度)的惯例,一季度和三季度的情况对于拍卖行业总体行情的参考性较弱。

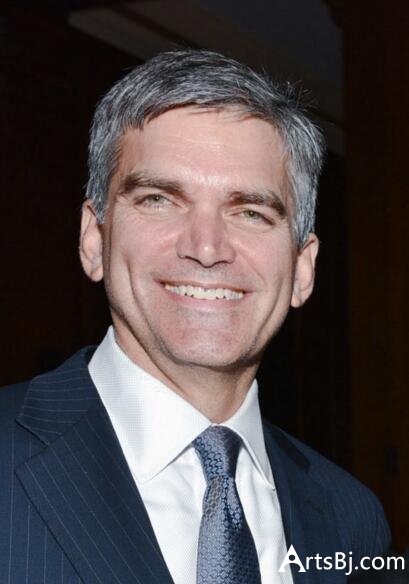

Tad Smith在2015年的Gangs of New York晚宴现场。图片:Patrick McMullan, 致谢:Sean Zanni/PatrickMcMullan.com

在与分析师和投资者的电话会议上,苏富比首席执行官Tad Smith提醒众人:“苏富比于一季度的亏损仅占全年表现的一小部分。”

Smith着重分析了他所称的几个“要点”,包括艺术品和奢侈品市场的现况。他强调了亚洲买家在4月香港艺术品和珠宝拍场上展现的良性需求,以及全球范围内对酒类的广泛需要。

与其说这是对一季度的深度总结,这次会议更像是一场对未来的展望。对于下周印象派、现代及当代艺术拍卖会上拍的拍品,Smith极为满意。他还特别提及了拍卖担保这种重点拍卖中才会出现的细节。他表示:“对于下周的春拍,我们现在已向卖家提供了2.17亿美元的总担保额,在不可撤销竞价抵消了一部分风险之后,只有4000万美元的风险担保净额。”

简单来讲,不可撤销竞价或者说是“第三方保证人”,是指拍卖行在拍卖开始之前从拍场之外找到的一个愿意以最低标价竞标的买家。此举不仅能够说服紧张的卖家同意出售,也能在缓和拍卖行金融风险的同时,给予外部投资者一个共享优质拍品潜在溢价的机会。

Smith表示:“换句话说,36件担保拍品中的20件已经找到了第三方担保人,在拍卖开始之前就为我们的收入水平提供了保证。这对我们的客户和股东而言都是一个极好的消息,甚至让人不禁想在为我们提供担保支持的客户名单上再加几个名字。”

苏富比伦敦拍卖行。图片:来自Michael Nagle/GettyImages

事实上,苏富比已经为下周几件最具价值的拍品锁定了一些有意向的买家。而且苏富比仅仅动用了4000万美元的本钱在其余的担保寄卖艺术品上。

在随后的电话问询中,当被一位分析师问及关于担保的问题时,苏富比首席财政官Mike Goss则表现得更为乐观。Goss答道:“我们去年在担保方面获得的教训就是在拍卖前过早地签订了担保,现在我们则会更加谨慎。从今年一季度的情况来看,我们的担保情况变得理想了……因为我们以一种更聪明的方式对冲了风险并且以我们对这件艺术品的估价进行担保,而不是卖方所给的价格。同时,今年我们选择在开拍之前不久才将担保确定下来,这样就不会像一年前那样承担太多的风险。”

在过去两年里,各大拍卖行和拍卖行业里的顶尖人物都经历了一些波折,Smith同样觉察到行业里的竞争依旧很激烈。“委托市场的竞争的确很残酷。《华尔街时报》在2月底撰写了一篇文章,指出我们的竞争对手们已经摩拳擦掌、跃跃欲试了。平心而论,我们的竞争者们都很具侵略性。”

苏富比一年股票价格走势图。图片来源:雅虎财经

Smith同样表示这是他自2年前入主苏富比以来的第9次电话财报会议。在他看来,现在的苏富比“已不仅仅是一家拍卖行了”。他们还将业务扩展至艺术咨询行业, 例如咨询公司Art Agency Partners和一家由劳森伯格基金会前总监Christy Maclear领导的不动产咨询公司。“和某些权威的意见相反,这两项咨询业务正在给公司、客户和股东们创造着价值。”Smith这样说道。

在纽约股票交易所的代码为BID的苏富比股票今晨上涨了30%,现在正以略低于48美元每股的价格交易。和2017年年初39美元的股价相比,总体而言确实实现了良性的增长。

(编辑:杨晶)